税務調査に関する統計データが示す現実は、多くの企業にとって驚くべきものかもしれません。何気なく営んでいる日常業務が、いざ税務調査となるとどのような影響を受けるのか――。

ここで紹介するデータは、ただの数字ではなく、ブラックボックス的な部分がある税務調査を、ほんの一部ですが照らし出す側面があると思います。

修正申告の実態、不正行為の発覚率など、情報として知っていて損はないでしょう。

税務調査の7割以上が修正申告の対象となっている

結論から言えば、7割以上の企業が税務調査によって修正申告の対象となっています。

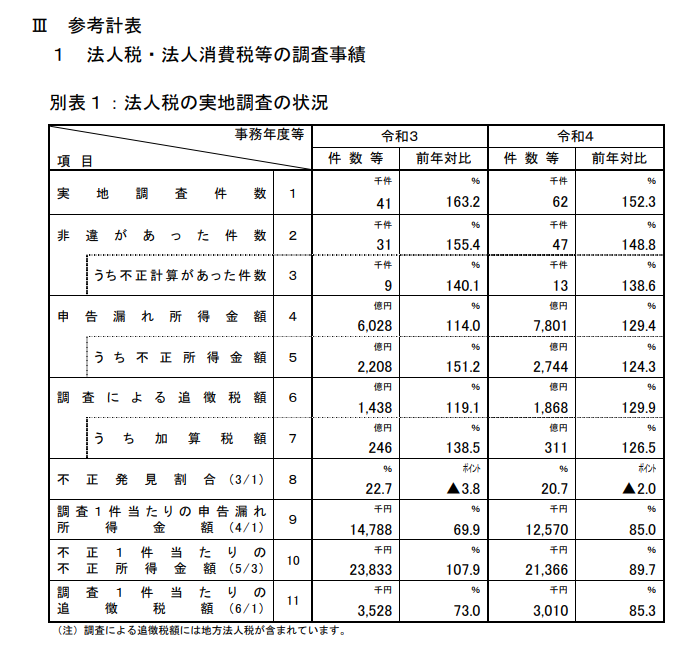

国税庁が発表している資料によれば、令和4年度の実地調査(税務調査)件数は62千件。そのうち、非違があった件数は47千件。つまり、約75.8%が修正申告の対象となっています。

私は毎年度この数値を見ていますが、年度による変動はそれほどなく、大体7割を上回る割合をキープしています。

ちなみに、申告漏れ所得金額は平均で1件当たり12,570千円、1件当たり追徴税額は3,010千円となっています。1件当たりの数値はすべての企業規模が母数なのであまり当てにならないかもしれませんが、平均で見るとこんな感じです。

不正発見はどれくらいの割合で発見されている?

売上除外や架空経費などの不正行為はどれくらいの割合で発見されているのでしょう?

不正は全税務調査のうち2割の企業で発見されています。額面通りに捉えれば、税務調査を受けた10社のうち2社が不正をしています。おそらく、「そんなに多いの?」と思われた方もいるかと思います。

この数字は、税務調査のうち20%程度が不正認定される、という捉え方だとやや誤解を生むかもしれません。

税務調査には種類があって、一般部門による調査や中規模の企業を対象とした特官による調査、また不正が見込まれる事案を重点的に調査する特別部門による調査などがあります。3つ目の特別部門による調査は、ほぼすべての事案で不正が見込まれるため、おのずと不正件数は多くなるわけです。したがって、いわゆる一般的な調査のみを母数にすれば、もう少し割合は下がるのかもしれません。

(出所:国税庁)

税務調査で何かを指摘されるのは一般的なこと

はじめての税務調査で間違いを指摘されても驚くことはありません。7割以上の企業が修正申告の対象になっているのですから、金額の多寡はあるにしても、普通のことなのです。

国税調査官の立場からすれば、コストをかけて税務調査に行って、何も指摘できなかったとなれば、上司から何を言われるか想像できると思います。したがって、調査官も何か一つでも報告できる材料を持って帰りたいのです。

指摘事項なしは「是認」と言われます。これは税務調査を受ける企業のうち3割以下しか与えられない勲章ということです。税務調査で是認だった企業はその姿勢を継続し、事業を大きく育てていってほしいと思います。

元国税調査官の所感

執筆者である私自身は、国税局で12年間勤務し、100件以上の税務調査を担当してきました。その経験を通じて思うのは、調査官によって調査能力の幅は非常に大きく、是認となるのは調査官の力量が低いケースが多いという事です。

ある程度の規模になれば取引量も増大し、すべての取引で完璧な税務チェックができている、という会社はかなり少ないのではないかと思います。そのような中で、綿密に調査を実施すれば、何らかの税務的な非違は見つかるはずなのです。

そこで1-2日間調査して何も見つけられない場合、調査官として本当に綿密な調査を実施することができたのか、と疑問を呈さざるを得ません。(もちろん、本当にすべて適正に処理して、間違いが確実に1つもない企業もあるでしょう。)

国税組織は近代化が遅れており、ナレッジの共有もできておらず、その職場環境整備の遅れから人材の獲得もてこずっており、特に税務署勤務の若手人材においては、ほぼ未経験の調査官が多く在籍する状況となっています。

相手の調査官の力量を見極め、どのように税務調査に対応すべきか、については、経験豊富な税理士に任せるのが一番です。

参考:税務調査に強い税理士ってどんな税理士なの?|国税OBが語る本当に税務調査対応に長けた税理士の要件とは税務調査でお悩みの際はぜひグローブ税理士事務所にご相談ください。

コメント